Superhrubá mzda – pojem a prepočet

Superhrubá mzda na Slovensku síce nie je oficiálne zavedená, ale ide prakticky o to isté, ako o pojem zvaný celkové náklady zamestnávateľa na zamestnanca. Túto hodnotu si vie zamestnanec dnes pozrieť tiež na výplatnej páske.

Pokus zaviesť superhrubú mzdu na Slovensku bol naposledy pred 6 rokmi, ale odvtedy sa táto téma znova neotvárala. V susednej Českej republike bola samotná superhrubá mzda zavedená už v roku 2008, aj keď ani tam nie je v zákone takto označená a ide skôr o to, aký je výpočet a vzorec dane z príjmu v rámci mzdy. Napriek tomu ide o zaujímavú „veličinu“.

V časti prístupnej členom klubu vám vysvetlíme:

- Čo je to superhrubá mzda,

- Hrubá vs. superhrubá mzda,

- Ako to funguje tam, kde je superhrubá mzda zavedená,

- Aký bol plán na Slovensku,

- Celkové daňovo-odvodové zaťaženie.

Čo to je tá superhrubá mzda?

Jednotná definícia, ktorá by striktne popisovala, čo je superhrubá mzda, nie je a to aj preto, že v každej krajine môže mať obsah takejto mzdy mierne a individuálne odchýlky. Zjednodušene sa dá ale takáto mzda preložiť ako mzda obsahujúca hrubú mzdu a všetky ostatné náklady zamestnávateľa k mzde, ktoré musí vyplatiť zrážkami, čiže spravidla ide o odvody na sociálne a zdravotné poistenie.

Význam superhrubej mzdy spočíva najmä v tom, že zamestnanec presne uvidí, koľko mu v podstate zamestnávateľ vypláca a aké sú jeho náklady na pracovné miesto a zároveň uvidí aj to, koľko v skutočnosti platí odvodov a daní. Práve dane sú pri superhrubej mzde najväčší problém, pretože v súčasnej dobe sa vo väčšine krajín platí daň z príjmu zamestnanca z hrubej mzdy, čiže zo sumy, ktorá je už znížená o odvody zamestnávateľa.

Hrubá a superhrubá mzda – aké sú rozdiely

Prvým rozdielom medzi hrubou a superhrubou mzdou je samozrejme jej výška. Druhým rozdielom je, že superhrubá mzda obsahuje aj odvody na zdravotné poistenie a odvody na sociálne poistenie platené zamestnávateľom, pričom hrubá mzda je už o tieto zrážky očistená. V rámci nášho aktuálneho systému zároveň platí, že dane sa vypočítavajú z hrubej mzdy, čiže nie zo superhrubej.

To je výhoda, pretože ak by bolo súčasné daňové zaťaženie vo výške 19% počítané zo superhrubej mzdy priamo bez odrátania odvodov, šlo by v podstate o nepriame zvýšenie absolútnej sumy odvedených daní. Zároveň ale platí, že krajiny, ktoré prešli na superhrubú mzdu buď upravili vzorec výpočtu dane z príjmu pre zamestnancov, alebo upravili sadzbu dane, aby tá zodpovedala daňovému zaťaženiu pred zavedením superhrubej mzdy.

V súčasnosti sa počítajú aj odvody z hrubej mzdy, to znamená, prechod na superhrubú mzdu musí počítať aj so zmenou výpočtu odvodov, pretože aj tu by pri nezmenení sadzieb alebo vzorca hrozilo, že by sa absolútna hodnota sumy odvodov zvýšila, keďže tie by boli počítané z vyššej sumy ako je tomu dnes.

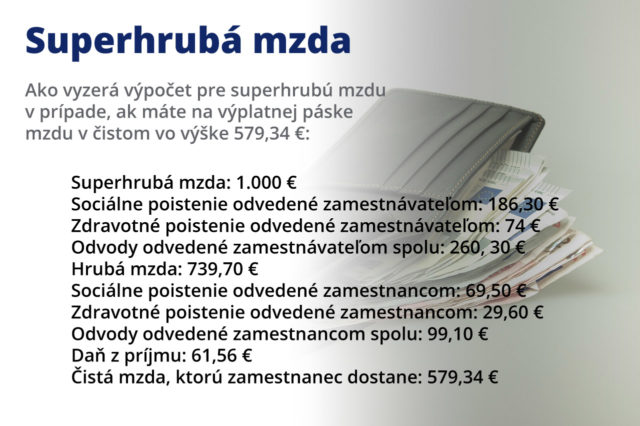

To, ako vyzerá superhrubá mzda, ukazuje aj nasledujúca infografika, kde je príklad všetkých zložiek takejto mzdy:

Ako to funguje tam, kde je superhrubá mzda zavedená

Superhrubú mzdu napríklad zaviedla Česká republika v rámci veľkej reformy v roku 2008. V tomto prípade sa síce zamestnanec a zamestnávateľ pri nástupe do práce dohodnú na výške hrubej mzdy, ale superhrubá mzda tu vystupuje v rovnako dôležitom význame. Má totiž veľký vplyv na to, koľko zaplatí zamestnávateľ za zamestnanca na daniach. Na výpočet odvodov nemá superhrubá mzda vplyv.

Nasledujúca tabuľka ukazuje príklad, aká je hrubá mzda, aká je superhrubá mzda a aká je výška daní:

| Veličina | Hodnota |

| Hrubá mzda | 20.000 Kč |

| Superhrubá mzda (zaokrúhlenie na celé stovky nahor) | 26.800 Kč |

| Daň z príjmu 15% zo superhrubej mzdy | 1.950 Kč |

V Českej republike je ale systém superhrubej mzdy veľmi kritizovaný a to v dôsledku zaokrúhľovania pre účel výpočtu dane z príjmu. Môže sa totiž stať, že mzda vyššia napríklad o 1.000 Kč bude v dôsledku zaokrúhlenia zdanená nie bežnou sadzbou 15%, ale až 21%. To je práve v dôsledku zaokrúhlenia a takéto zvýšenie vychádza z porovnania medzi absolútnou hodnotou odvedenej dane oboch miezd. Aj preto sa uvažuje v ČR o zrušení superhrubej mzdy.

Z hľadiska odvodov nemá v Českej republike superhrubá mzda žiaden vplyv na ich výpočet a odvedenie. Štátny dôchodok ako aj nemocenské dávky, ako sú nemocenská, materská alebo ošetrovné, sa počítajú z hrubej mzdy a to preto, že z hrubej mzdy sa počítajú aj odvody a poistenie na tieto dávky. Rovnako je to aj v prípade zdravotných odvodov a zdravotného poistenia.

Aký bol plán na Slovensku

Keď sa na Slovensku chystalo zavedenie superhrubej mzdy, vychádzalo sa z toho, že prebehne súčasne s jej zavedením aj reforma daní a reforma odvodov. V prípade odvodového zaťaženia sa počítalo s tým, že aj odvody sa budú rátať zo superhrubej mzdy, avšak tak, aby ich výška v absolútnej hodnote bola rovnaká ako pred zavedením reformy, čiže by sa prispôsobovali sadzby.

Konkrétne sa rátalo s tým, že v prípade odvodov:

- pri prechode na superhrubú mzdu sa zruší poistné zamestnávateľa na zdravotné a sociálne poistenie,

- výnimkou by bolo len úrazové poistenie vo výške 0,8%, ktoré by zostalo pre zamestnávateľa povinné,

- hrubá mzda by sa zvýšila o sumu, ktorú platil zamestnávateľ na poistné,

- išlo by o zvýšenie vo výške 34,4% (čiže 35,2% odvody zamestnávateľa mínus 0,8% úrazové poistenie).

- zo superhrubej mzdy by sa následne platili odvody na jedno zdravotné poistenie a jedno sociálne poistenie.

Výšku superhrubej mzdy bolo možné určiť veľmi jednoducho cez vzorec. Išlo o postup s prepočtom z hrubej a použitím koeficientu, ktorý by zohľadňoval presne nárast o odvody. Superhrubá mzda by tak bola vo výške hrubej mzdy vynásobenej konštantou 1,344. Ak by bola teda hrubá mzda napríklad 1.000 €, superhrubá mzda z toho by bola 1.344 €.

To, ako by vyzeral kompletný výpočet daní a odvodov zo superhrubej mzdy, ukazuje nasledujúci postup:

- Zamestnávateľ a zamestnanec sa dohodnú na výške superhrubej mzdy.

- Z tejto superhrubej mzdy sa vyráta zdravotné poistenie vo výške 9% a sociálne poistenie vo výške 19%.

- Rovnako sa zo superhrubej mzdy vypočíta daň z príjmu, kde je základom dane celá superhrubá mzda, od nej sa následne odpočíta nezdaniteľná suma a z tejto hodnoty sa vypočíta daň 19%.

Prečo sa toľko o superhrubej mzde diskutuje?

V princípe sa hovorí veľmi často o superhrubej mzde z dvoch dôvodov. Prvým je transparentnosť a informovanie ohľadom skutočných nákladov zamestnávateľa na zamestnanca. Druhým dôvodom je zjednodušenie výpočtu odvodov a v niektorých prípadoch aj daní. Ak ide o situáciu, kedy by sa počítali odvody aj základ dane z jednej sumy, ide aj o zjednotenie výpočtu.

Z hľadiska daní aj odvodov treba povedať, že existujú dva pohľady na vec. Prvým je, že všetky dane a odvody platí v podstate zamestnávateľ, pretože bez ohľadu na to, že existuje aktuálne rozdelenie na hrubú a čistú mzdu, dane aj odvody odvádza zamestnávateľ vo forme preddavkov a zamestnanec uvidí na svojom účte a výplatnej páske aj tak len konečnú sumu v čistom.

Druhým pohľadom je, naopak, že všetky dane a odvody platí zamestnanec, hoci administratívne ich eviduje, registruje a fyzicky odvádza do daňovo-odvodového systému zamestnávateľ. Bez ohľadu na to, ktorý pohľad je technicky či prakticky správnejší, faktom je, že na každé 1 €, ktoré uvidíte na svojej výplatnej páske ako mzdu v čistom, je potrebné zarobiť ešte ďalších zhruba 80 centov, ktoré idú na dane a odvody.

Zarobenie na to je práve v rukách zamestnanca, pretože len ten môže svojou prácou získať pre zamestnávateľa peniaze v takej výške, aby mu ten mohol zaplatiť celú mzdu a zároveň, aby aj jemu ostalo niečo na náklady na podnikanie a tiež na zisk. Uvedomenie si tejto skutočnosti je jeden z motívov zavedenia superhrubej mzdy, ktorá by tak vniesla viac svetla do celkových nákladov zamestnávateľa na zamestnanca.

Dôležité je celkové daňovo-odvodové zaťaženie

Rozdiel medzi superhrubou mzdou a čistou mzdou je vlastne hodnota tzv. celkového daňovo-odvodového zaťaženia. Pod týmto pojmom sa myslí celková suma, ktorá je súčtom všetkých daní a odvodov. Európsky priemer daňovo-odvodového zaťaženia je zhruba okolo 42 až 45%, pričom Slovensko je v rámci európskeho priemeru, keďže u nás dosahuje táto hodnota zhruba okolo 44%.

Problém ale je, že na tejto hodnote sa podieľajú odvody na sociálne a zdravotné poistenie absolútnou väčšinou a to až 36% – presne toľko sa totiž odvádza v súčasnosti na odvody z tzv. superhrubej mzdy. Na daň ide len okolo 8% a to v dôsledku uplatňovania nezdaniteľného základu a zároveň spôsobu výpočtu dani z hrubej mzdy zníženej o zaplatené odvody.

Superhrubá mzda môže vyriešiť aj tento problém a to práve zjednotením základu pre platenie daní a odvodov, čo prinesie zníženie odvodového zaťaženia a zvýšenie daňového zaťaženia, aj keď celkové daňovo-odvodové zaťaženie sa nezníži a čistá mzda by bola rovnaká. Závisí to samozrejme aj od toho, ako konkrétne by bol nastavený výpočet a vzorec pre počítanie daní a odvodov zo superhrubej mzdy.

Superhrubá mzda vs. hrubá mzda, čo je lepšie?

Pre zamestnanca aj zamestnávateľa by bolo rozhodne lepšie poznať celkové náklady na prácu a na to je superhrubá mzda ideálna. Ak by sa Slovensko rozhodlo v budúcnosti pre jej zavedenie, muselo by to byť určite spojené aj so zmenami výpočtu daní a odvodov tak, aby bola čistá mzda minimálne v takej výške, ako je tomu dnes a zároveň aby bolo odvádzanie daní a odvodov čo najviac zjednodušené a sprehľadnené.