Ročné vysporiadanie odpočítanej DPH

Platitelia DPH, ktorí si v priebehu zdaňovacieho obdobia roku 2013 odpočítavali DPH v pomernej výške na základe § 50 zákona č. 222/2004 Z. z. o dani z pridanej hodnoty v z. n. p., majú povinnosť v poslednom zdaňovacom období urobiť prepočet odpočítanej DPH.

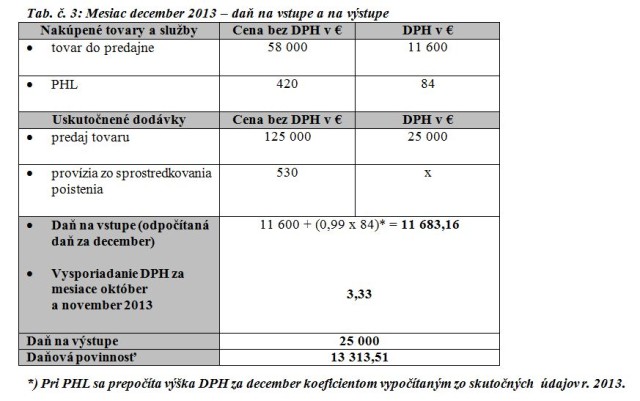

Článok obsahuje detailný príklad vrátane výpočtu koeficientu a všetkých výpočtov.

Ako postupovať pri odpočítaní dane

- tovary a služby, z ktorých si platiteľ DPH môže odpočítať DPH v plnej výške,

- tovary a služby, z ktorých si platiteľ DPH nemôže odpočítať DPH,

- § 28 – Poštové služby

- § 29 – Zdravotná starostlivosť

- § 30 – Služby sociálnej pomoci

- § 31 – Výchovné služby a vzdelávacie služby

- § 32 – Služby dodávané členom

- § 33 – Služby súvisiace so športom alebo telesnou výchovou

- § 34 – Kultúrne služby

- § 35 – Zhromažďovanie finančných prostriedkov

- § 36 – Služby verejnoprávnej televízie a verejnoprávneho rozhlasu

- § 37 – Poisťovacie služby

- § 38 – Dodanie a nájom nehnuteľnosti

- § 39 – Finančné služby

- § 40 – Predaj poštových cenín a kolkov

- § 41 – Prevádzkovanie lotérií a iných podobných hier

- § 42 – Oslobodenie od dane pri dodaní tovaru, pri ktorom nebola odpočítaná daň

- tovary a služby, z ktorých si platiteľ DPH môže odpočítať len časť DPH – ide o pomerné odpočítanie dane,

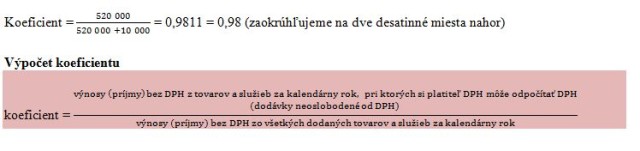

Výpočet koeficientu

- predaja podniku, príp. časti podniku, ktorá tvorí samostatnú organizačnú zložku,

- predaja majetku, používaného na účely podnikania okrem zásob,

- príležitostne poskytnutých finančných služieb v zmysle § 39 zákona o DPH , ide o transakcie, ktoré nemajú charakter hlavnej činnosti platiteľa, netvoria hlavnú časť jeho obratu, nevykonávajú ich opakovane atď.,

- príležitostného prevodu a nájmu nehnuteľností, pričom nie je dôležité, či prenájom bol alebo nebol oslobodený od DPH.

Výpočet pomernej výšky odpočítateľnej dane (§ 50 ods. 2 zákona o DPH)

- vypočíta sa ako súčin dane a koeficientu, t. j. daň x koeficient,

- zaokrúhľuje sa na 2 desatinné miesta nahor, napr. 0,6821 sa zaokrúhli na 0,69.

Použitie koeficientu pri pomernom odpočítaní

- uplatňuje sa priebežné odpočítanie dane za jednotlivé zdaňovacie obdobia,

- za jednotlivé zdaňovacie obdobia kalendárneho roka sa použije koeficient z predchádzajúceho kalendárneho roka,

- ak platiteľ dane nemôže použiť koeficient z predchádzajúceho kalendárneho roka (napr. je novoregistrovaný platieľ DPH, resp. dodával iba dodávky neoslobodené od DPH a nepočítal koeficent), určí pre príslušný kalendárny rok koeficient odhadom so súhlasom správcu dane, pričom tento môže použiť až po udelení súhlasu zo strany daňového úradu.

- vypočíta sa koeficient za kalendárny rok,

- vypočítaným koeficientom sa prepočítajú daňové priznania za jednotlivé zdaňovacie obdobia a v prípade rozdielu sa DPH vysporiada v daňovom priznaní za posledné zdaňovacie obdobie kalendárneho roka,

- ročné vysporiadanie sa týka iba tovarov a služieb, pri ktorých bola koeficientom krátená daň počas kalendárneho roka.

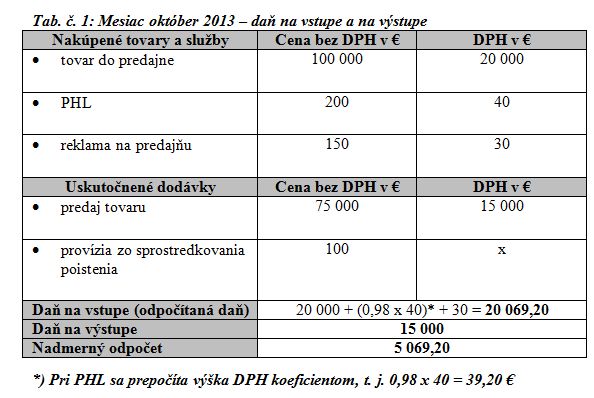

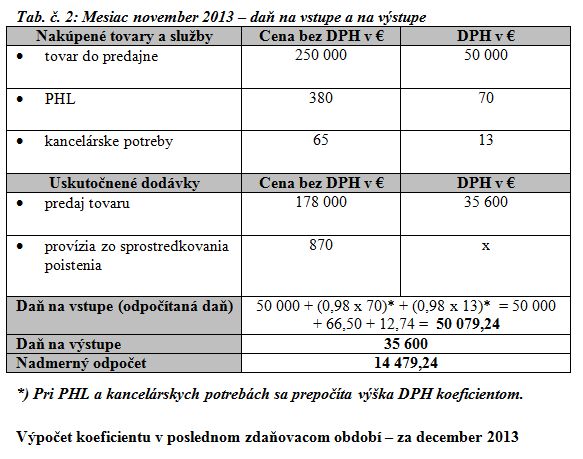

Príklad

- maloobchod : 520 000 €,

- poistenie : 2 000 €.

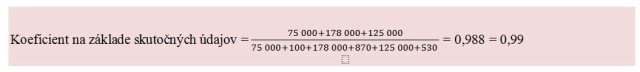

Výpočet koeficientu v poslednom zdaňovacom období – za december 2013

- Týmto koeficientom daňovník prepočíta DPH za december, ktorá sa vzťahuje na dodávky, ktoré sú súčasne použíté na dodávky oslobodené a neoslobodené od DPH. V našom prípade ide o DPH z PHL (70 € x 0,99).

- Týmto koeficientom pre rok 2013 sa prepočíta aj DPH zo vstupov za predchádzajúce zdaňovacie obdobia, v našom príklade sú to mesiace október a november 2013, ktorú upravil predbežným koeficientom.

Vyrovnanie rozdielu DPH v daňovom priznaní za december 2013

- v prípade, ak si odpočítal vyššiu DPH než je DPH prepočítaná na konci roka, rozdiel uvedie v daňovom priznaní k DPH v riadkoch 21 a 23 so znamienkom mínus (-),

- v prípade, ak si odpočítal nižšiu DPH než je DPH prepočítaná na konci roka, rozdiel uvedie v daňovom priznaní k DPH v riadkoch 21 a 23 ako plusovú položku.