- Podnikam.sk

- Články

- Jednoduché účtovníctvo

- Účtovníctvo

- Ako účtovať

- Jednoduché účtovníctvo

- Ako vyplniť daňové priznanie za rok 2014 – seriál jednoduché účtovníctvo

Ako vyplniť daňové priznanie za rok 2014 – seriál jednoduché účtovníctvo

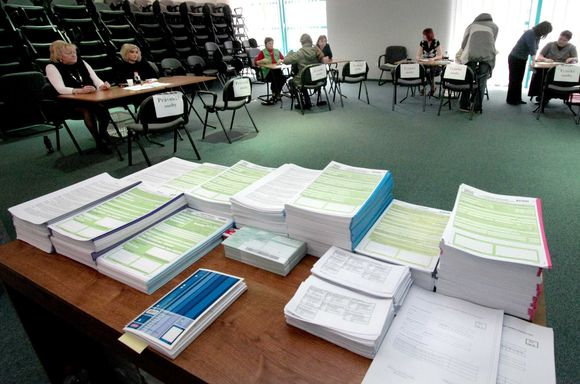

Náš fiktívny živnostník sa pustil do vyplňovania daňového priznania za rok 2014. V článku nájdete aj podrobnosti o nezdaniteľných častiach a daňovom bonuse.

Prinášame ďalšiu časť z nášho online seriálu Jednoduché účtovníctvo za rok 2014 zvládnem sám . Ak ste sa rozhodli, že si vyplnenie daňového priznania nedáte spraviť niekomu inému (dôvodom môže byť napríklad cena), tento seriál vám pomôže a to nielen pre rok 2014, ale veľmi podobné je to aj za rok 2015. Samozrejme, ak ste študent alebo opatrovateľka v Rakúsku, môže to byť iné. Pre opatrovateľky v Rakúsku netreba zabudnúť na priznanie príjmov zo zahraničia. Podobne aj vtedy, ak daňovník vie, že inak pracoval v zahraničí (ak som pracoval v zahraničí, možno bude lepšie sa s niekým o tom poradiť).

Ako vyplniť daňové priznanie za rok 2014 v jednoduchom účtovníctve

Je tu čas na vypĺňanie daňového priznania a pán Sklár sa musí pustiť do daňového priznania. Nejde ale o priznanie motorových vozidiel, k DPH alebo k dani z nehnuteľnosti (k nehnuteľnosti), ale príjmu (k dani z príjmov fyzickej osoby). Je v tom nováčik, avšak na základe všetkých zaúčtovaných účtovných prípadov vrátane uzávierkových operácií už vie pán Sklár zhodnotiť výšku svojich zdaniteľných príjmov, výdavkov a výšku zisku (rozdiel príjmov a výdavkov). Vie, že si môže uplatniť nezdaniteľné časti základu dane – niektoré môže využiť a niektoré nie, pretože nespĺňa podmienky na ich uplatnenie.

Nezdaniteľná časť dane

Nezdaniteľnú časť základu dane na daňovníka (NČZD) v sume 3 803,33 € môže živnostník Sklár uplatniť v plnej výške, aj keď prevádzkoval živnosť až od šiesteho mesiaca. Jeho základ dane z príjmov zo živnosti a zo zamestnania (príjmy zo zamestnania za rok 2014 nemal) nepresiahli 19 809 €, takže svoju nezdaniteľnú časť si môže uplatniť v plnej výške a nemusí ju krátiť.

Ak by súčet základov dane zo živnosti a zo zamestnania presiahol sumu 19 809 €, postupoval by pri výpočte nezdaniteľnej časti základu dane na daňovníka podľa tohto vzorca:

| Nezdaniteľná Časť Základu Dane na Daňovníka = 8 755,578 € – (základ dane : 4) |

|---|

Poberateľ dôchodku, ak bol poberateľom tohto dôchodku k 1.1.2014, má nárok na uplatnenie nezdaniteľnej časti základu dane iba v prípade, že ročná suma vyplateného dôchodku v roku 2014 v úhrne nepresahuje sumu 3 803,33 eura. Potom nezdaniteľná časť základu dane na daňovníka predstavuje rozdiel medzi sumou 3 803,33 eura a vyplatenou sumou dôchodku Ak mu bol dôchodok priznaný počas roka, má nárok na NČZD vo výške 3 803,33 €..

Nezdaniteľná časť základu dane na manžela/manželku

Nezdaniteľnú časť základu dane na manžela/manželku si môže daňovník uplatniť za rok 2014, ak žije s manželkou v spoločnej domácnosti, ktorá nemá vlastné príjmy presahujúce sumu 3 803,33 €, a to len v týchto prípadoch:

- ak sa v príslušnom zdaňovacom období starala o vyživované maloleté dieťa (do 3 rokov, resp. v určených prípadoch do 6 rokov veku) žijúce s daňovníkom v jednej domácnosti alebo

- v príslušnom zdaňovacom období poberala peňažný príspevok na opatrovanie alebo

- bola zaradená do evidencie uchádzačov o zamestnanie alebo

- sa považuje za občana so zdravotným postihnutím alebo

- sa považuje za občana s ťažkým zdravotným postihnutím.

Pri určovaní výšky nezdaniteľnej časti na manžela/manželku je potrebné okrem vlastného príjmu manžela/manželky posudzovať základ dane daňovníka.

Ak je základ dane daňovníka ≤ ako 35 022,31 € a manžel/manželka:

- nemá žiadne vlastné príjmy, suma nezdaniteľnej časti základu dane na manžela/manželku je v rovnakej ročnej výške ako nezdaniteľná časť základu dane na daňovníka, teda 3 803,33 €.

- má vlastné príjmy nižšie ako 3 803,33 €, znižuje sa táto suma nezdaniteľnej čiastky na daňovníka o vlastné príjmy manžela/manželky, t. j. 3 803,33 – vlastné príjmy manžela/manželky,

- ak vlastné príjmy manžela/manželky sú vyššie ako 3 803,33 €, daňovník si nemôže uplatniť na manžela/manželku nezdaniteľnú čiastku.

Ak je základ dane daňovníka vyšší ako 35 022,31 € a manžel/manželka:

- nepoberala vlastné príjmy, nezdaniteľná časť sa vypočíta: 12 558,906 – (základ dane daňovníka : 4),

- poberala vlastné príjmy, nezdaniteľná časť sa vypočíta: 12 558,906 – (základ dane daňovníka : 4) – vlastné príjmy manželky

Vlastné príjmy

Do vlastného príjmu manžela/manželky sa počítajú všetky príjmy manžela/manželky aj keď sú od dane oslobodené, znížené o poistné a príspevky do poisťovní, ktoré z týchto príjmov bola povinná zaplatiť.

Do vlastného príjmu manžela/manželky sa nepočíta:

- zamestnanecká prémia

- daňový bonus

- zvýšenie dôchodku pre bezvládnosť

- štátne sociálne dávky (príspevok pri narodení dieťaťa, príplatok k príspevku pri narodení dieťaťa, príspevok rodičom, ktorým sa súčasne narodili tri deti alebo viac detí alebo ktorým sa v priebehu dvoch rokov opakovane narodili dvojčatá alebo viac detí súčasne, príspevok na pohreb, rodičovský príspevok, prídavok na dieťa, príplatok k prídavku na dieťa, vianočný príspevok dôchodcom, príplatok k dôchodku politickým väzňom)

- štipendium poskytované študentovi, ktorý sa sústavne pripravuje na budúce povolanie (okrem doktorantského štúdia).

Poznámka: Materské, nemocenské dávky, všetky druhy dôchodkov, výhry a pod. sa započítavajú do úhrnu príjmov manželky a majú vplyv na výšku nezdaniteľnej časti základu dane, ktorú si bude manžel uplatňovať na manželku.

Manželka pána Sklára sa stará o dieťa a poberala v roku 2014:

- jeden mesiac materský príspevok v sume 425,- € (ráta sa do vlastného príjmu),

- 11 mesiacov rodičovský príspevok (neráta sa do vlastného príjmu),

- bola jej zamestnávateľom preplatená nevyčerpaná dovolenka po skončení materskej dovolenky v sume 187,72 € (ráta sa do vlastného príjmu)

- boli jej vyplatené honoráre zdanené zrážkovou daňou za rok 2014 v sume 1 970 € (ráta sa do vlastného príjmu)Súčet jej vlastných príjmov je 2 582,72 €

Z uvedeného vyplýva, že pán Sklár si môže na svoju manželku uplatniť nezdaniteľnú časť základu dane, pretože sa stará o dieťa do 3 rokov, vo výške 3 803,33 -2 582,72 = 1 220,61 €. Túto sumu môže uplatniť v plnej výške, pretože jeho základ dane nie je vyšší ako 35 022,31 €.

Nezdaniteľná časť základu dane na preukázateľne zaplatené dobrovoľné príspevky na starobné dôchodkové sporenie (II. pilier)

- najviac do výšky 2 % zo základu dane (čiastkového základu dane) zisteného z príjmov zo závislej činnosti (§ 5) alebo z príjmov z podnikania (§ 6 ods. 1) alebo inej samostatnej zárobkovej činnosti (§ 6 ods. 2) alebo zo súčtu čiastkových základov dane z týchto príjmov, najvyššia možná uplatniteľná suma za rok 2014 je suma 966 EUR.

Pán Sklár neplatil tieto príspevky, nemôže si preto uplatniť túto nezdaniteľnú časť.

Daňový bonus na nezaopatrené dieťa

Daňový bonus na nezaopatrené dieťa je ďalšou možnosťou, ako môže daňovník znížiť úhradu dane.

Podmienky pre uplatnenie daňového bonusu:

- výška zdaniteľného príjmu zo zamestnania (§ 5) alebo zo živnosti (§ 6) „v hrubom“ aspoň vo výške 6-násobku minimálnej mzdy, čo je v roku 2014 suma 2 112 €,

- dieťa je vlastné, manželove/manželkine, osvojené alebo v náhradnej starostlivosti daňovníka a žije s daňovníkom v spoločnej domácnosti,

- môže si ho uplatniť na rovnaké obdobie (mesiac) len jeden z rodičov.

Nezaopatrené dieťa je dieťa:

- do skončenia povinnej školskej dochádzky (do dovŕšenia 16 rokov veku),

- do dovŕšenia 25 rokov veku, ak sa sústavne pripravuje na povolanie štúdiom alebo sa nemôže sústavne pripravovať na povolanie štúdiom, alebo vykonávať zárobkovú činnosť pre chorobu alebo úraz,

- po skončení povinnej školskej dochádzky, ak sa zúčastňuje dennou formou kurzu na získanie základného vzdelania, najdlhšie do skončenia školského roku, v ktorom dieťa dovŕšilo 18 rokov veku alebo

- neschopné sa sústavne pripravovať na povolanie alebo vykonávať zárobkovú činnosť pre dlhodobo nepriaznivý zdravotný stav, najdlhšie do dovŕšenia plnoletosti.

| V roku 2014 je celková ročná výška daňového bonusu 256,92 €(21,41 € od januára do júna 2014 – 21,41 € od júla do decembra 2014) |

|---|

Daňový bonus možno uplatniť už v kalendárnom mesiaci, v ktorom sa dieťa narodilo alebo v ktorom sa začína sústavná príprava dieťaťa na budúce povolanie, alebo v ktorom bolo osvojené alebo prevzaté do starostlivosti nahrádzajúcej starostlivosť rodičov na základe rozhodnutia príslušného orgánu.

Pri striedavej starostlivosti si daňový bonus na konkrétny mesiac uplatňuje v zásade ten rodič, u ktorého je dieťa na začiatku mesiaca.

Daňový bonus možno uplatniť najviac do výšky dane vypočítanej za príslušné zdaňovacie obdobie. Ak je suma dane nižšia ako suma uplatňovaného daňového bonusu, daňovník, ktorý podáva daňové priznanie, požiada miestne príslušného správcu dane o vyplatenie sumy vo výške rozdielu medzi sumou daňového bonusu a sumou dane vypočítanou za príslušné zdaňovacie obdobie.

Pán Sklár si môže v Daňovom priznaní uplatniť daňový bonus na celý rok 2014 na syna Mareka a daňový bonus za január až august na dcéru Romanu, ktorá v roku 2014 skončila stredoškolské štúdium a nepokračovala v ďalšom štúdiu. Aj keď školský rok končí v júni, dieťa má status študenta do 31. augusta.

Povinné prílohy k daňovému priznaniu

Povinnými prílohami daňového priznania k uplatneniu daňového bonusu sú kópie rodných listov detí a u študujúcich detí nad 16 rokov potvrdenie o návšteve školy.

Ostatné rozhodné skutočnosti pre priznanie daňového bonusu sa tiež prikladajú k daňovému priznaniu ako kópie dokumentov preukazujúcich tieto skutočnosti, napr. rozsudky, lekárske posudky a podobne.

Pán Sklár vypĺňa daňové priznanie

Pretože mal náš živnostník príjmy z podnikania, vypĺňa daňové priznanie typu “B” č. MF/18544/2014-721 (nie typu A). Vzor sa dá nájsť aj na internete.

Na prvej strane, podobne ako na výkazoch, vypĺňa identifikačné údaje vrátane SK NACE. Tento číselný kód činnosti si Adam Sklár vyhľadal pri elektronickom vypĺňaní výkazu daňové priznanie. Na prvej strane vyplní aj svoje osobné údaje vrátane telefónneho čísla a mailovej adresy.

Na druhej strane vyplní osobné údaje o manželke a jej vlastnom príjme + počet mesiacov, na začiatku ktorých boli splnené podmienky uplatnenia nezdaniteľnej časti na manželku – takže počet mesiacov, na začiatku ktorých boli manželia a žili v spoločnej domácnosti (týka sa hlavne manželov, ktorí sa v danom roku zosobášili alebo rozviedli alebo odlúčili).

- počet mesiacov, na začiatku ktorých boli splnené nové podmienky pre priznanie nezdaniteľnej časti základu dane na manžela/manželku (posudzuje sa, či manželka spĺňa aspoň jednu z podmienok, napr. evidencia uchádzačov o zamestnanie, priznanie alebo odobratie opatrovateľského príspevku, priznanie alebo odobratie statusu občana so zdravotným alebo s ťažkým zdravotným postihnutím, starostlivosť o dieťa to 3, resp. 6 rokov veku.

Ak neboli splnené podmienky pre uplatnenie nezdaniteľnej časti základu dane na manžela/manželku počas celého roka, postupuje sa podľa nasledovného vzorca:

[(NČZD na manž. 3 803,33 € alebo 12 558,906 – ¼ základu dane daňovníka − vlastný príjem manželky)/12mesiacov] x počet mesiacov, kedy boli splnené podmienky na uplatnenie NČZD na manž. na začiatku mesiaca.

- Tiež na tejto strane vyplní osobné údaje detí a vyznačí počet mesiacov uplatnenia daňového bonusu na každé dieťa.

- Na tejto strane v V. oddieli sa vypĺňajú príjmy zo zamestnania (§ 5) – tieto pán Sklár v roku 2014 nemal a tento oddiel preto nevypĺňa.

Na tretej strane nájde náš živnostník – daňovník VI. oddiel, kde v tabuľke č.1 v riadku 2 uvedie zdaniteľné príjmy a výdavky z Peňažného denníka. Sú to tie isté sumy, ktoré použil na vyplnenie![]() Výkazu o príjmoch a výdavkoch, ktorý je súčasťou tlačiva Účtovná závierka v jednoduchom účtovníctve, ale nie sú zaokrúhlené. Keďže nemal iné prímy podľa § 6, ďalej vyplní v tabuľke č.1 súčtový riadok 9.

Výkazu o príjmoch a výdavkoch, ktorý je súčasťou tlačiva Účtovná závierka v jednoduchom účtovníctve, ale nie sú zaokrúhlené. Keďže nemal iné prímy podľa § 6, ďalej vyplní v tabuľke č.1 súčtový riadok 9.

V poslednom riadku tejto tabuľky uvedie sumu preukázateľne zaplateného poistného z príjmov podľa § 6 ods. 1 a 2 zákona, čo je v jeho prípade súčtová suma stĺpca v Peňažnom denníku Platby do fondov, teda platby zdravotného a sociálneho poistenia za živnostníka.

Tabuľky č.1a a č.1b na štvrtej strane sa týkajú daňovej evidencie, uplatňovania výdavkov percentom z príjmov a prenájmu, preto ich pán Sklár nevypĺňa.

Na štvrtej strane znova vyplní podľa pretlače v riadku 37 zdaniteľné príjmy zo súčtového riadku tabuľky č.1 a v riadku 38 zdaniteľné výdavky zo súčtového riadku tabuľky č.1, v riadku 39 vyplní vypočítaný základ dane – zisk (ak by boli jeho výdavky vyššie ako príjmy vypĺňal by riadok 40 – strata). Sumu z riadku 39 prenesie aj do riadku 43.

Piatu a šiestu stranu nevypĺňa, pretože nemal príjmy uvedené v oddieloch na týchto stranách.

Na siedmej strane v tabuľke Uplatnenie straty z predchádzajúcich období vyplní do riadkov 66 a 68 vypočítanú sumu zisku, napriek tomu, že žiadnu stratu neuplatňuje. Je to preto aby bola dodržaná postupnosť odkazov na vypĺňané riadky v daňovom priznaní.

Na ôsmej strane vyplní do riadku 73 sumu súčtu základov dane zo zamestnania a zo živnosti, resp § 6, v tomto roku iba zisk zo živnosti.

Do riadku 74 vpíše sumu nezdaniteľnej časti základu dane na daňovníka 3 803,33 € a do riadku 75 sumu rozdielu nezdaniteľnej časti 3 803,33 € a vlastného príjmu manželky 2582,72 €, čo je uplatňovaná nezdaniteľná časť na manželku vo výške 1 220,61 €.

Do riadku 78 zapíše súčet nezdaniteľných častí, teda 5 023,94 € a do riadku 79 základ dane z riadku 73 znížený o súčet nezdaniteľných častí z riadku 78.

Do riadku 80 zapíše sumu z riadku 79 plus pasívne príjmy, z ktorých nie je možné uplatniť odpočítanie nezdaniteľných častí. Pretože takéto príjmy v roku 2014 nemal, suma na riadkoch 79 a 80 bude rovnaká. Z tejto sumy 5 803,88 € vypočíta pán Sklár daň v sadzbe 19 %, zaokrúhli na eurocenty (2 desatinné miesta) nadol a zapíše do riadku 81 v sume 1 102,73 €.

V roku 2014 nemal ani príjmy zo zahraničia, pri ktorých by uplatňoval metódu vyňatia príjmov alebo zápočet dane, preto príslušné riadky nevypĺňa a vypočítanú daň v rovnakej sume zapíše do riadkov 90 a 94.

Do riadku 95 zapíše sumu nároku na daňový bonus – teda na syna Mareka celá ročná suma 256,92 € a na dcéru Romanu (21,41 x 8) =171,28 € čo je spolu 428,20 €.

Na riadku 96 zníži sumu dane o nárok na daňový bonus, takže 1 102,73 – 428,20 = 674,53 €. Toto je suma dane, ktorú bude pán Sklár uhrádzať.

Riadok 97 – pán Sklár nemal zamestnávateľa a nebol mu ním vyplatený daňový bonus, preto tento riadok nevyplní.

Na deviatej strane vyplní riadok 98 a uvedie v ňom rozdiel riadkov 95 a 97, čo predstavuje sumu daňového bonusu z riadku 95 vo výške 428,20 €.

Riadky 98 – 108 sa živnostníka Sklára tento rok netýkajú a nevypĺňa ich. Vypĺňajú sa v nich položky, ktoré zvyšujú alebo znižujú sumu dane alebo preplatku na dani. Ide o rôzne nesprávne vyplatené sumy zamestnávateľom, zaplatené dane a preddavky na daň.

Do riadku 109 vyplní podľa výpočtu výšku dane na úhradu 674,53 €.

Na desiatej strane v oddieli XIII môže pán Sklár venovať 2 % zo zaplatenej dane, čo je v jeho prípade 13,49 €, niektorému z prijímateľov podielu zaplatenej dane. Údaje o prijímateľoch nájdete napr. na www.rozhodni.sk. Vyplní údaje o prijímateľovi. Ak chce, aby prijímateľ naozaj tento podiel jeho dane dostal, musí daň zaplatiť v riadnom termíne do 31.3.2015. Tento oddiel musí podpísať a uviesť dátum.

Na jedenástej strane pod oddielom XIV vyplní riadok 123 počet príloh 08. Jedna príloha je súčasťou Daňového priznania (strana 12) a priloží 3 ďalšie povinné prílohy, a to:

- Rodný list Mareka Sklára

- Rodný list Romany Sklárovej

- Potvrdenie o návšteve školy, resp. o skončení školy Romany Sklárovej

- Účtovnú závierku, ktorá obsahuje Výkaz o príjmoch a výdavkoch a Výkaz o majetku a záväzkoch

- Potvrdenie o vyplatenom príjme od manželkinho zamestnávateľa

- Potvrdenie o vyplatených manželkiných honorároch

- Doklad o výške materského príspevku

Vyplní dátum podpisu daňového priznania a podpíše sa.

Oddiel XV žiadosť o vrátenie preplatku a daňového bonusu nevypĺňa, pretože mu žiaden nárok na výplatu z Daňového úradu nevznikol.

Na dvanástej strane (Príloha) sa vypĺňajú údaje ohľadom poistenia. Pre pána Sklára je aktuálny iba riadok 14 a 15, pretože v roku 2014 platil iba preddavky na zdravotné poistenie z titulu živnosti. Vypíše dátum a podpíše sa.

Daňovník, ktorý podáva svoje daňové priznanie osobne v podateľni daňového úradu, si môže vypísať aj tlačivo Potvrdenie o podaní daňového priznania, ktoré mu pracovníčka podateľne potvrdí pečiatkou a podpisom s uvedením dátumu podania daňového priznania 2014. Vyplnenie uvedeného tlačiva však nie je povinnosťou daňovníka, slúži len preňho ako dôkaz, že daňové priznanie odovzdal.

V prípade, ak daňové priznanie posiela poštou, nie je potrebné posielať túto časť. Je však vhodné, aby poslal daňové priznanie „doporučene“, aby mal doklad o tom, že daňové priznanie poslal.

![]() Vyplnené daňové priznanie podľa príkladu

Vyplnené daňové priznanie podľa príkladu

Takto vyplnené daňové priznanie so všetkými dvanástimi stranami (na každej strane je vyplnené minimálne DIČ vo vrchnej časti) podá pán Sklár do podateľne daňového úradu, alebo ho pošle poštou doporučene (aby mal doklad) najneskôr do 31.3.2015 a v tomto termíne je povinný zaplatiť aj daň.

Zaplatenie dane

Daň platí na Osobný účet daňovníka, ktorý mu poslali na začiatku podnikania z Finančného riaditeľstva (Daňový úrad).

Ak toto číslo nemá, použije vyhľadávač na stránke Finančného riaditeľstva a použije správne predčíslie podľa druhu dane, ktoré nájde na tomto linku spolu s generátorom IBAN a správny variabilný symbol.

Údaje na úhradu dane z príjmov pre pána Sklára budú vyzerať takto:

- Číslo účtu: 500208-OUD (osobný účet daňovníka)/8180 IBAN:SK38 8180 5002 08xx xxxx xxxx (namiesto znakov „x“ sa uvádza OÚD)

- Suma: 674,53 €

- Variabilný symbol: 1700992014