- Podnikam.sk

- Články

- Podvojné účtovníctvo

- Účtovníctvo

- Ako účtovať

- Podvojné účtovníctvo

- Účtovanie DPH v podvojnom účtovníctve

Účtovanie DPH v podvojnom účtovníctve

V podvojnom účtovníctve – evidencii účtovných dokladov je výrobcom prednastavené automatické účtovanie DPH, na rozdiel od situácie v jednoduchom účtovníctve. Pozor ale na rôzne špecifické situácie účtovania DPH napríklad v rámci samozdanenia, stravných lístkov, refundácie alebo ak ide o účtovanie dobropisu alebo na prelome rokov.

Súhrnný výkaz k DPH sa podáva výlučne elektronicky najneskôr do 20 dní

Daň z pridanej hodnoty, ďalej len DPH, je:

- nepriamou daňou,

- univerzálnou daňou,

- všeobecnou daňou zo spotreby,

- založená na priebežnom zdaňovaní pridanej hodnoty.

Premieta sa do cien všetkých tovarov a služieb a platia ju všetci.

DPH sa vzťahuje na zdaniteľné obchody, ktorými sú:

- dodanie tovaru za protihodnotu na Slovensku,

- poskytnutie služby za protihodnotu v tuzemsku,

- nadobudnutie tovaru za protihodnotu v tuzemsku z iného členského štátu Európskej únie (v rámci EÚ),

- dovoz tovaru do tuzemska z tretích krajín (pri dovoze tovaru).

Podnikatelia pri začiatku podnikania majú možnosť sa rozhodnúť, či sa stanú platiteľom alebo neplatiteľom DPH. Počas podnikania však môže podnikateľovi (to sa stáva u neplatcu DPH) po splnení zákonom stanovených náležitostí, vzniknúť povinnosť stať sa platiteľom DPH. Ak sa tak stane, má možnosť si zaplatenú daň odpočítať a z každého predaného tovaru resp. poskytnutej služby mu vzniká povinnosť daň pripočítať – zaplatiť.

TIP: Registrácia firmy k DPH je v rukách úradníkov

Podnikateľovi vzniká buď nárok na odpočítanie dane – platiteľ dane pri nákupe tovarov a služieb od dodávateľov, ktorí sú platcovia DPH a v cene ich tovarov a služieb je už premietnutá daň, má možnosť odpočítať si zaplatenú daň, alebo vzniká zdaniteľné plnenie – platiteľ dane pri predaji tovaru a služieb premieta daň do cien, túto daň je povinný odviesť štátu.

Platiteľ dane však daň neodvádza celú. Štátu odvádza len rozdiel medzi výškou zdaniteľných obchodov (daň na výstupe) a odpočítania dane (daň na vstupe). Platiteľovi teda vzniká buď vlastná daňová povinnosť alebo nadmerný odpočet.

Nastavenia v programe Omega

Ak podnikateľ pri zakladaní účtovnej jednotky v programe Omega je už platiteľom, mal by túto skutočnosť uviesť pri zakladaní firmy. Ak sa platiteľom DPH stane počas účtovného obdobia môže nastavenie zmeniť vo všeobecných nastaveniach.

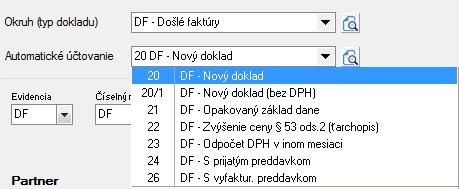

Aké je účtovanie DPH v podvojnom účtovníctve? V evidencii účtovných dokladov je výrobcom prednastavené automatické účtovanie DPH. V automatickom účtovaní je na výber niekoľko variant slúžiacich na uľahčenie účtovania.

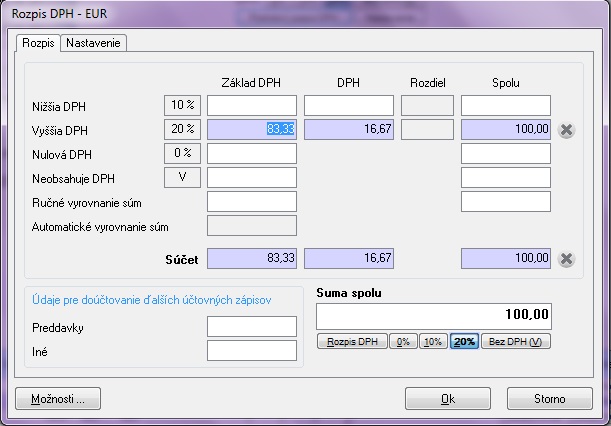

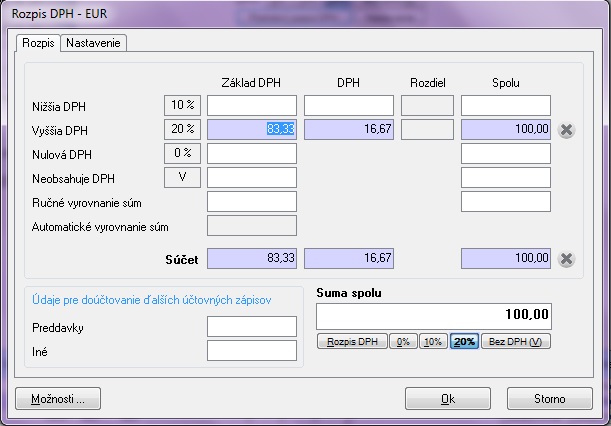

Nastavenie DPH sa následne pri pridávaní účtovného dokladu dá upraviť aj vo formulári Rozpis DPH, ktorý sa nachádza pri poli na evidenciu sumy. Takisto sa tu dá zvoliť, či doklad má obsahovať DPH alebo nie, resp. v akej výške.

Vo formulári Rozpis DPH sa následne zobrazí podrobný rozpis súm. Na základe tohto formulára program rozúčtováva hodnoty a prideľuje typ sumy pre každý účtovný zápis. Toto je rozhodujúce pre zaevidovanie hodnôt do daňového priznania.

Pri vyplnení poľa Neobsahuje DPH program nevypočíta zo zadanej sumy DPH a doklad vôbec nevstúpi do daňového priznania. Do poľa Nulová DPH sa evidujú oslobodené plnenia od DPH napríklad predaj tovaru do členského štátu EÚ.<

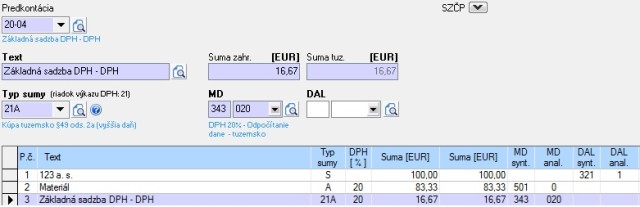

Automatické rozúčtovanie hodnôt na základe zadaných údajov. Pri poli Typ sumy sa pri zadaní DPH objaví aj riadok výkazu DPH.

DPH sa účtuje na syntetický účet 343 – Daň z pridanej hodnoty. Pre každú sadzbu DPH sa v programe nachádzajú jednotlivé analytické účty. Analytika sa člení podľa sadzieb, odpočítania dane tuzemsko a zahraničie, zdaniteľných obchodov tuzemských a zahraničných. Tieto analytické účty sú nastavené automaticky výrobcom a neodporúčajú sa meniť.

Aby sa doklad zaúčtovaný s DPH dostal do uzávierky DPH a daňového priznania DPH je potrebné aby spĺňal tieto predpoklady:

- doklad, v ktorom boli použité typy súm, ktoré súvisia s DPH a v evidencií účtovných dokladov musí byť pri danom doklade v stĺpci DPH modrý štvorec,

- doklad musí byť správne predkontovaný, nesmie v ňom byť porušená podvojnosť, v evidencií účtovných dokladov musí byť pri danom doklade v stĺpci PRE zelený štvorec,

- v doklade musí byť v karte Evidencia DPH označené, že v doklade je uplatnená DPH (toto program nastavuje automaticky),

- v doklade musí byť správne zadaný dátum, aby mohol byť doklad správne priradený k príslušnému daňovému priznaniu a uzávierke.

Po splnení týchto predpokladov, by sa všetky doklady mali správne zaradiť k prislúchajúcej uzávierke DPH a daňovému priznaniu DPH.

Pri dokladoch, ktoré sú vystavené a prijaté v inej mene ako v EUR program ponúka automatické účtovanie, vytvorené z najčastejšie sa vyskytujúcich účtovných prípadov súvisiacich so zahraničím (pri účtovaní DPH zaplatenej v zahraničí ak je zahraničná faktúra).

V doklade bude potrebné okrem základných náležitostí vyplniť aj Kurz Európskej centrálnej banky (ECB) a Kurz pre DPH respektíve Kurz banka. Kurz pre DPH – týmto kurzom sa prepočítava suma základu dane a DPH, vypĺňa sa podľa dátumu vyhotovenia. Na prepočet sa používa kurz zo dňa predchádzajúcemu dňu vzniku daňovej povinnosti.

Uzávierka DPH a Daňové priznanie DPH

Program Omega je plne automatizovaný. Po správnom zaevidovaní skutočností a zaúčtovaní účtovných dokladov dokáže sám vytvoriť daňové priznanie DPH a tým odbremeňuje používateľa od ďalšej administratívy. Na to, aby mohol program vypracovať Daňové priznanie, musí byť v programe vykonaná uzávierka DPH.

Pred vykonaním uzávierky musia byť zaúčtované všetky účtovné prípady patriace do daného zdaňovacieho obdobia. Podľa toho, či je účtovná jednotka mesačným platiteľom alebo štvrťročným platiteľom, vykonáva uzávierku DPH každý mesiac, resp. každý štvrťrok. Po vykonaní uzávierky DPH sa v danom období nemôžu robiť žiadne zmeny ovplyvňujúce DPH.

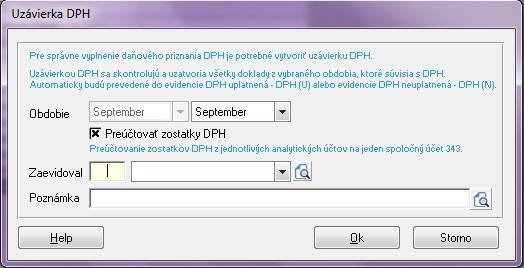

Uzávierka DPH sa vytvára v karte Firma. Pri zadávaní uzávierky je nutné zadať správne obdobie, za ktoré sa má uzávierka vykonať. Odporúča sa zapnúť voľbu preúčtovanie zostatkov DPH, kde program následne pri uzávierke preúčtuje prostredníctvom interného dokladu zostatky analytických účtov na jeden analytický účet 343.000.

Výsledná hodnota, zaúčtovaná na analytickom účte 343.000, vyjadruje vzťah voči daňovému úradu. Interný doklad vygenerovaný pri uzávierke sa nedá opraviť ručne, ak je potrebná oprava, je nutné zrušiť pôvodnú uzávierku, vykonať príslušné opravy a následne vykonať uzávierku nanovo.

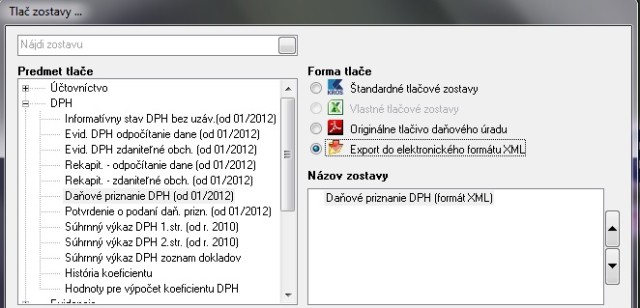

Daňové priznanie DPH môže platiteľ podať na daňový úrad v listinnej forme alebo elektronicky, a to najneskôr do 25. dňa nasledujúceho kalendárneho mesiaca po skončení obdobia. Program ponúka možnosť vytlačiť resp. exportovať daňové priznanie DPH a takto vyhotovené daňové priznanie je akceptovateľné všetkými daňovými úradmi v SR ak budú vytlačené ako Originálne tlačivo daňového úradu. Taktiež program ponúka možnosť vyexportovať daňové priznanie vo formáte XML.

Súhrnný výkaz k dani z pridanej hodnoty

Súhrnný výkaz DPH je prostriedkom, prostredníctvom ktorého si členské štáty EÚ vymieňajú potrebné informácie o dodaní tovarov do členských štátov EÚ. Podáva sa za každý mesiac, v ktorom došlo k príslušnému dodaniu. Ak však hodnota tovarov v príslušnom kalendárnom štvrťroku a súčasne v predchádzajúcich štyroch kalendárnych štvrťrokoch nepresiahne hodnotu 100 000 eur môže tento výkaz podávať platiteľ DPH štvrťročne.

TIP:

Súhrnný výkaz sa podáva výlučne elektronicky, a to najneskôr do 20 dní po skončení obdobia, v ktorom dodal platiteľ tovar oslobodený od dane alebo službu do iného členského štátu. Súhrnný výkaz musí byť podpísaný zaručeným elektronickým podpisom alebo bez zaručeného elektronického podpisu.

V súhrnnom výkaze platiteľ uvádza celkovú hodnotu dodaného tovaru každému nadobúdateľovi, hodnota „premiestneného“ tovaru a hodnota tovaru dodaného v rámci trojstranného obchodu do iného členského štátu. Hodnota tovarov a služieb sa uvádza samostatne. Tak isto aj ak bol dodaný tovar aj služba jednému nadobúdateľovi je potrebné uviesť hodnoty osobitne.

Súhrnný výkaz sa zostavuje v mene EUR a hodnoty sa zaokrúhľujú na celé eurá do 0,5 nadol a od 0,5 vrátane nahor.

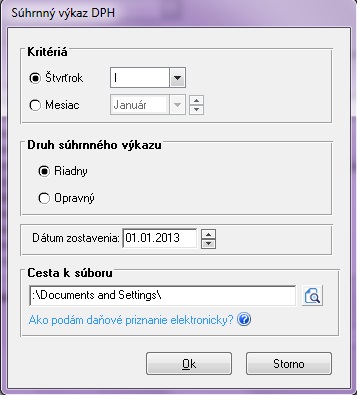

Pre vytvorenie súhrnného výkazu nie je potrebná predchádzajúca uzávierka DPH. Súhrnný výkaz je možné vytvoriť, vytlačiť a vyexportovať hocikedy. Keďže sa súhrnný výkaz dá podať výlučne elektronicky pre jeho podanie je nutné vyexportovať XML súbor z programu. Export sa vykoná rovnako ako pri Daňovom priznaní DPH. Pri exporte je nutné zadať, za aké obdobie sa výkaz zostavuje.

Autor: Arisan, s.r.o., nezávislá poradenská spoločnosť, špecializujúca sa na komplexné vedenie účtovnej, daňovej, mzdovej a ostatnej konzultačnej agendy

Použitý zdroj: príručka k účtovnému programu Omega